生前の相続対策[3]家族信託

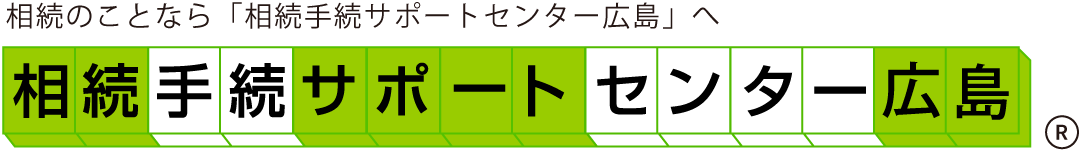

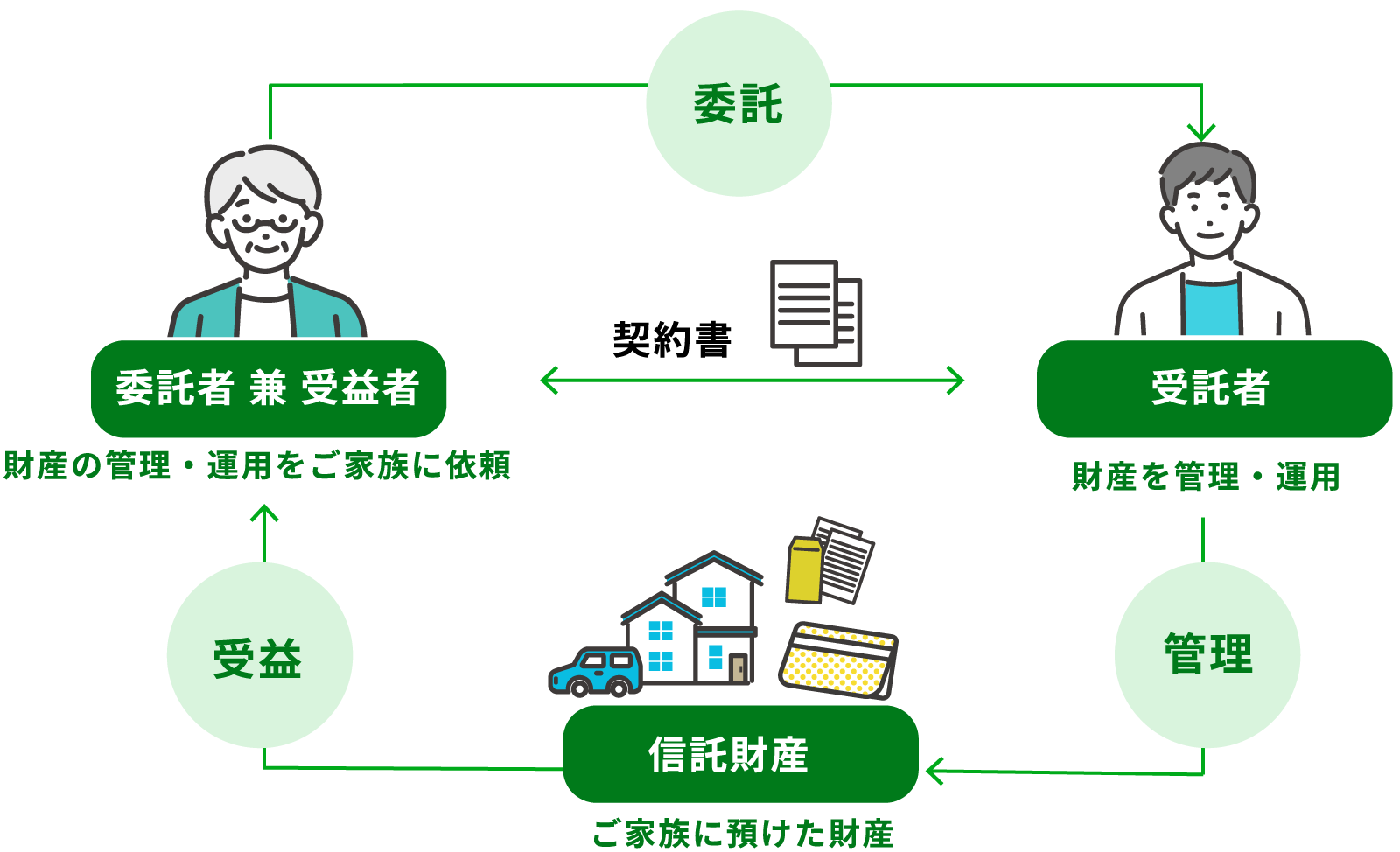

家族信託のしくみ

三者構造で成り立っています。

- 委託者(財産の所有者、財産を託す人)

- 受託者(財産を託され、管理・運用・処分する人)

- 受益者(財産の運用・処分で利益を得る権利を有する人

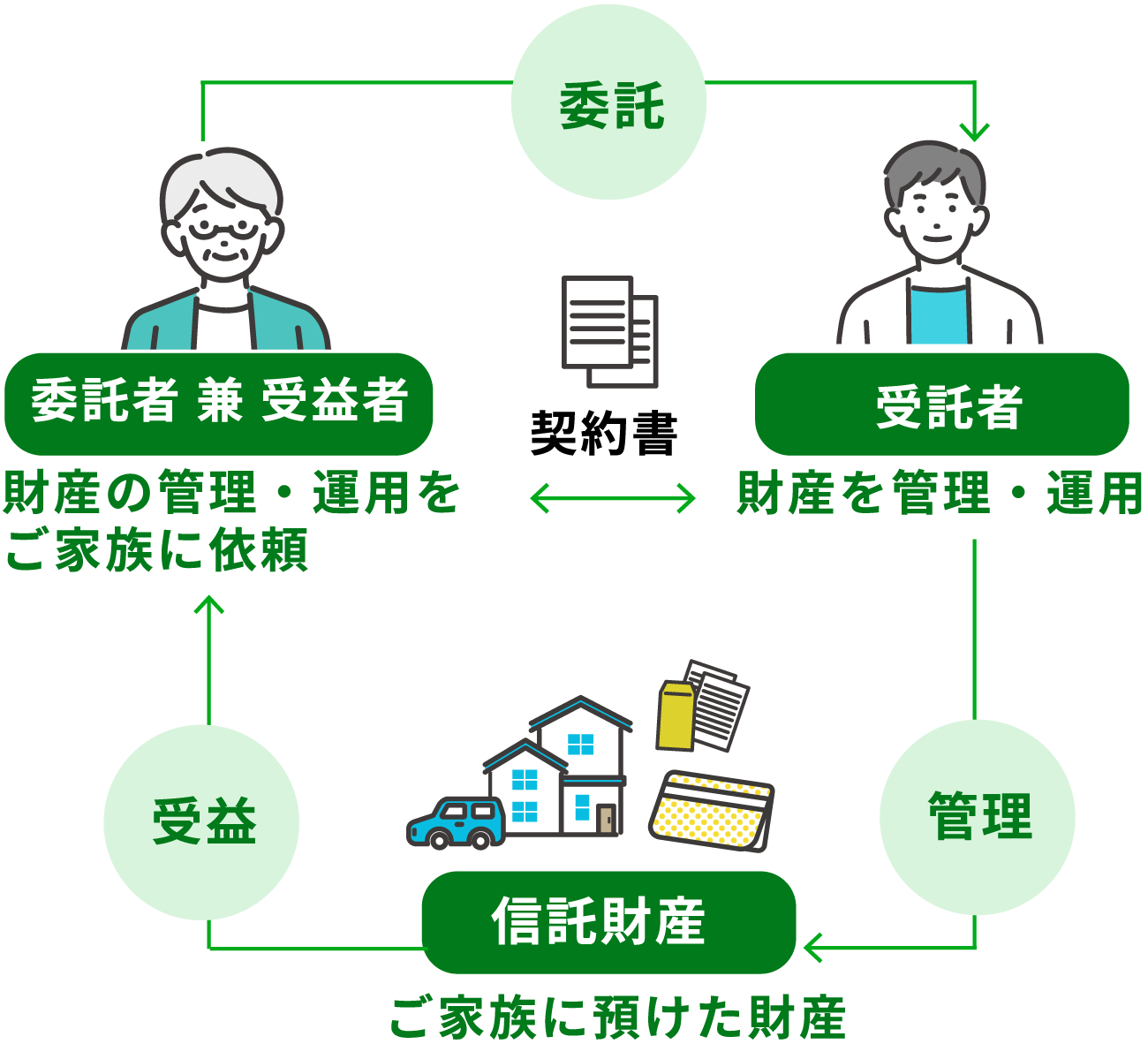

家族信託の事例

高齢の父親が、相続税対策のために空地にマンションを建築することを考えているが、建物の完成までに数年程度かかる見込みである。父親の年齢のことも考えると、工事の途中で認知症になったりした場合に、建物の建築工事等がストップしないかが心配。対策はないだろうか。

- 家族信託で相続税対策

-

-

問題点1

建物の工事に入る前や、銀行からの融資実行前に父親が認知症等になってしまった場合、建物の工事や銀行からの融資がストップする可能性がある。

-

問題点2

成年後見制度を使った場合には、父親の財産管理を自由に行うことができなくなる。

請負契約締結前に信託契約や信託登記をすませ、その後、各種契約を受託者が行うようにすれば、引渡しや借入れに関するリスクを回避できる可能性がある。しかし、事前に金融機関や建設会社等との相談が必要!

-

問題点1

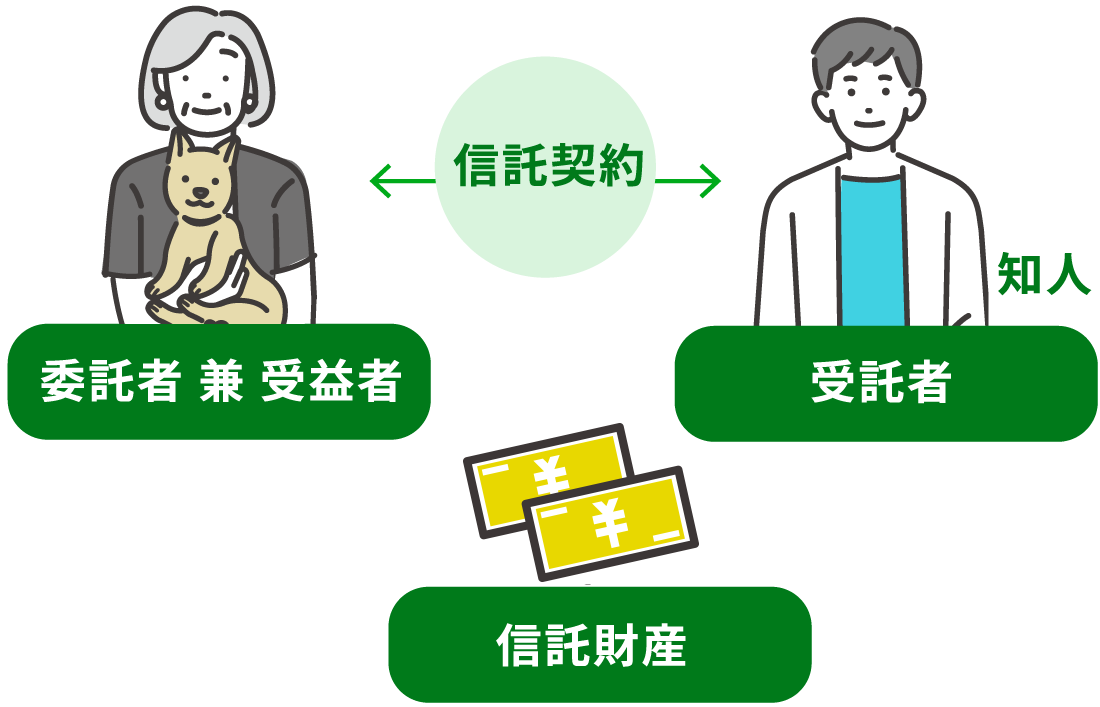

将来、病気で入院したり、自分が亡くなった後のペットのことが心配。

家族はいないので、信頼できる人にお金を預けてペットの世話をお願いしたい。

- ペット信託でペットを守る

-

-

問題点

委任契約(ペットの世話をお願いする契約)では、信頼できる人にお金を預けて依頼することはできるが、委任者が死亡したあとは、そのお金は委任した人の相続財産となる。

財産を信頼できる第三者へ託し、ペットの飼い主のもしもの事態に備えることができるペット信託を締結することで、例え飼い主が亡くなっても、その方の相続財産とは分離できるので、受託者も託されたお金でペットのことをしっかりと対応することが可能となります。

-

問題点

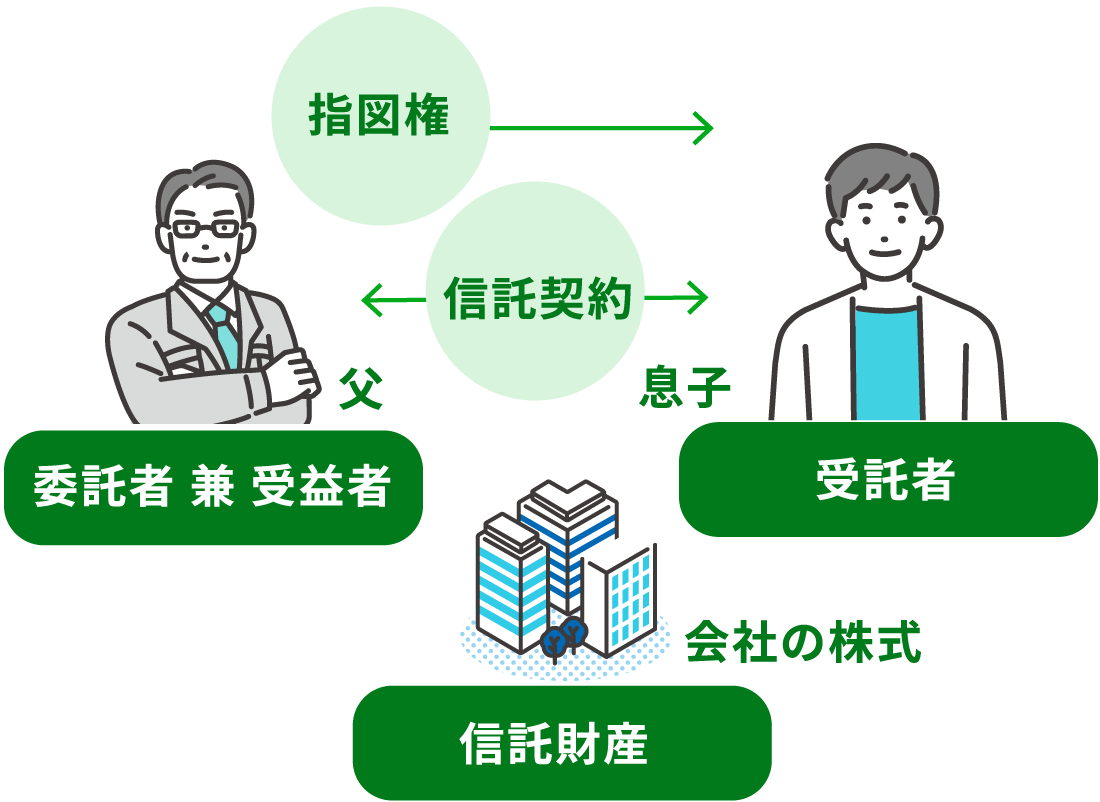

将来的には息子に会社を委ねるつもりだが、まだまだ元気なので経営にはもう少し携わりたいと考えている。

ただ、万が一に備えて、会社の経営や息子たちに迷惑をかけない準備をしたい。

- 家族信託で事業承継対策

-

-

問題点

株式を息子に渡してしまうと、自分が経営に関与はできなくなる。

株式を息子に信託をしたうえで、その株式の議決権の行使を指図する権利を残すことが可能となります。

認知症になったり、急に死亡した場合も、株式の名義自体は息子に移っているため、経営の停滞を避けることができます。

-

問題点

家族信託サポートサービス

| 信託財産の評価額 | 報酬額 |

|---|---|

| 3,000万円未満 | 33万円 (税込) |

| 3,000万円以上~1億円まで | 財産額の1% (+消費税) |

| 1億円超の部分 | 財産額の0.5% (+消費税) |

詳しくはご相談ください。

- (1)信託財産に不動産がある場合の登録免許税及び司法書士報酬等実費

- (2)契約書(公正証書)の作成費用(公証役場の実費)

- (3)信託監督人や受益者代理人を置く場合の報酬(月額11,000円(税込)〜)と郵送費等の実費